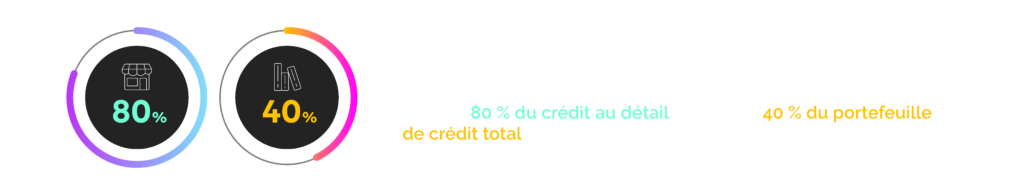

Les hypothèques sont un élément clé des modèles de service des banques et des sociétés de construction, représentant près de 80 % du crédit au détail et près de 40 % du portefeuille de crédit total dans les pays d’Europe occidentale. Mais la rentabilité des prêts hypothécaires reste difficile à obtenir, étant donné les processus très manuels et les limites de l’expérience client.

Si certains prêteurs ont connu une année record en matière de prêts hypothécaires, ils sont confrontés à un marché qui se contracte rapidement. Alors que le secteur devient plus compétitif, les banques et les sociétés de crédit immobilier doivent trouver des moyens efficaces et axés sur le client pour répondre à la demande de nouveaux prêts hypothécaires tout en gérant plus efficacement leur portefeuille existant.

Sur ce marché axé sur le client, les challengers numériques ont un avantage, car ils travaillent avec des systèmes modernes et légers qui mettent l’expérience au premier plan. Pour les banques et les sociétés de crédit immobilier, l’open banking peut aider à créer un parcours de prêt rentable et axé sur la valeur qui permet de conserver la part de marché et la marge.

Open banking et hypothèques

Actuellement, l’open banking permet aux prêteurs d’examiner les données du compte courant d’un prospect. Cependant, l’Autorité de conduite financière poursuit la mise en place d’une réglementation visant à inclure de nouveaux produits financiers, tels que les investissements et les hypothèques, dans le champ d’application. Le système actuel ne permet pas une évaluation complète des revenus, mais il réduit considérablement le temps nécessaire, avec une saisie de données réduite et une meilleure précision.

L’Open Finance (considérée comme l’étape suivante de l’Open Banking) devrait ouvrir l’ensemble de l’empreinte financière des clients à des tiers de confiance, notamment les données relatives aux prêts hypothécaires, à l’épargne, aux pensions, aux assurances et au crédit à la consommation.

En raison de la combinaison des systèmes existants, de la concurrence et de la mauvaise expérience client, la rentabilité des prêts hypothécaires est restée faible. Cette situation est exacerbée par la croissance des prêts hypothécaires à taux fixe à long terme (cinq ans ou plus), qui représentent désormais la moitié des nouveaux prêts hypothécaires au Royaume-Uni. L’Open Banking peut aider à relever les principaux défis pour améliorer la rentabilité ainsi que l’expérience et la fidélisation des clients.

1. Prêter sur l’expérience client

Traditionnellement, les banques ont été limitées dans l’expérience qu’elles peuvent offrir aux clients en raison de processus complexes et de systèmes fragmentés.

Les données et l’efficacité accrue de l’Open Banking peuvent améliorer considérablement l’expérience du client en matière de prêt, en réduisant l’anxiété et en positionnant les prêteurs comme la partie la plus efficace du long processus d’achat d’une maison. Le potentiel est visible dans le nombre de jours ouvrables entre la demande et le prêt, qui est en moyenne de 40 jours, bien que les plus performants puissent achever le processus en seulement 18 jours.

Les opportunités comprennent :

- Transparence accrue

- Mouvement de processus rapide

- Fiabilité

- Amélioration globale du « délai de prêt hypothécaire »

2. Amélioration de l’efficacité des processus

Les prêts basés sur des processus manuels sont lents, inefficaces et coûteux. À mesure que les données deviennent disponibles, les prêteurs peuvent utiliser l’open banking pour vérifier les revenus, accélérer la confirmation de l’identité et l’accueil des clients afin d’améliorer l’expérience et de réduire les frais généraux.

C’est notamment le cas des prêts hypothécaires classiques, dont les marges sont souvent faibles et les processus standardisés, ce qui offre aux grands prêteurs et à de nombreux concurrents numériques les meilleures opportunités d’open banking.

L’open banking peut réduire les coûts administratifs pour chaque demande de prêt individuelle en diminuant le nombre de points de données qui doivent être évalués manuellement et en augmentant le nombre de demandes qui peuvent être traitées par chaque membre de l’équipe.

3. Se concentrer sur le prêt personnalisé

L’open banking peut permettre d’automatiser la majorité des prêts hypothécaires simples et à faible risque, libérant ainsi un personnel précieux et hautement qualifié pour des cas de prêts plus rentables et plus complexes.

Lorsqu’il est nécessaire de disposer de plus de données sur les comptes et les revenus, les possibilités sont actuellement limitées. L’adoption de l’Open Finance pourrait changer la donne, et à mesure que l’éventail des points de données s’élargit, les prêteurs devraient voir davantage d’informations partagées, ce qui se traduira par une expérience client flexible et hautement personnalisée.

4. Services liés à la vente incitative

À mesure que l’Open Banking évolue vers l’Open Finance, les prêteurs auront un accès croissant à un plus grand nombre de données financières et à un écosystème de clients composé d’informations et de fournisseurs de services pertinents. Ce parcours de financement connecté permet le partage sécurisé des données tout au long du processus de prêt hypothécaire de bout en bout, apportant une valeur ajoutée au-delà du prêt initial.

Les vérifications et analyses préalables déjà effectuées par les prêteurs peuvent être mises à profit par d’autres divisions de l’organisation pour simplifier l’expérience client, en utilisant les données financières et la souscription existantes pour offrir d’autres services dont les nouveaux acheteurs ont besoin. Cela pourrait inclure :

- Services de crédit

- Planification financière

- Assurance

- Services consultatifs

L’avenir ouvert des hypothèques

Le marché hypothécaire, de plus en plus numérique, modifie les attentes des clients, les critères de référence des processus et le potentiel de prêt. Pour les institutions en place, cela peut être soit un risque, soit une chance d’évoluer.

L’Open Banking sera un outil essentiel pour que les institutions tirent parti du paysage financier numérique afin de rationaliser les processus, de gérer les risques et de fournir l’expérience que les consommateurs de services financiers modernes attendent. Toutefois, pour tirer le meilleur parti de cette opportunité, il faut non seulement la bonne technologie, mais aussi les bons partenaires.

Sopra Banking Software est un partenaire de transformation de confiance pour les principales institutions financières du monde entier. Nous travaillons ensemble pour analyser les processus, trouver des opportunités et mettre en œuvre la bonne technologie afin de créer un avantage concurrentiel et de renforcer leur expérience en matière de prêts hypothécaires.

Contactez un membre de notre équipe dès aujourd’hui pour découvrir comment Sopra Banking Software peut vous aider à tirer le meilleur parti de l’avenir de l’Open Banking.