À une époque où l’expérience client (CX) est reine, les banques se tournent vers le Big Data pour les aider à créer le meilleur parcours client possible. Aujourd’hui, il n’est pas simplement souhaité mais attendu que le secteur bancaire offre aux clients une expérience numérique humanisée de bout en bout, basée sur la confiance et l’engagement. Mais la concurrence reste féroce, et l’open banking ne fait que forcer les banques à travailler plus dur pour attirer et fidéliser les clients finaux. La bonne nouvelle ? Les banques disposent déjà de toutes les données dont elles ont besoin. Elles doivent simplement les utiliser correctement.

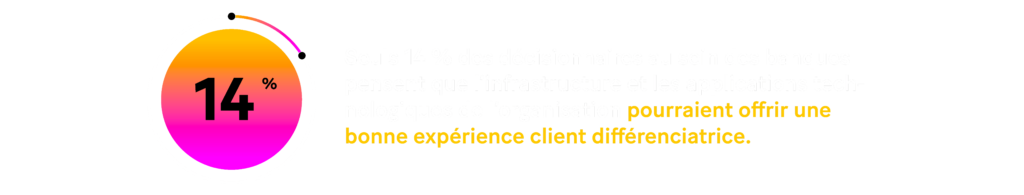

Le problème réside cependant dans l’exploitation de ces données. Notre rapport sur l’expérience bancaire numérique a révélé que seulement 14 % des principaux décisionnaires au sein des banques pensent que l’infrastructure et les applications technologiques de l’organisation pourraient offrir une bonne expérience client (CX) différenciatrice.

De plus, avec l’évolution constante et rapide des attentes des clients, aggravée par la menace toujours présente de la désintermédiation par les nouveaux entrants du secteur, les banques ont besoin d’une stratégie efficace pour transformer les données en informations convaincantes, et finalement en produits et services de pointe.

Le rôle des données dans le secteur bancaire

De nos jours, dans presque tous les secteurs, les données représentent un outil essentiel. Elles peuvent être utilisées afin de mieux comprendre les clients, y compris leurs volontés et leurs besoins. Selon McKinsey, « les organisations axées sur les données sont 23 fois plus susceptibles d’acquérir des clients, 6 fois plus susceptibles de les fidéliser et 19 fois plus susceptibles d’être rentables en conséquence. »

En ce sens, les banques se retrouvent dans une position privilégiée par rapport aux acteurs d’autres secteurs. En plus des informations de base sur les clients, telles que le nom, l’âge et la profession, elles disposent également de données sur leurs habitudes de consommation et leurs revenus.

Les banques peuvent utiliser ces données pour créer des informations précieuses sur leur clientèle et, par conséquent, créer des produits plus personnalisés pour répondre aux besoins uniques de leurs clients. Tout cela se traduit par des clients plus satisfaits, et donc de meilleurs niveaux de fidélisation ainsi qu’une augmentation des revenus.

L’open banking et les données

Alors que l’open banking était à l’origine un concept destiné à encourager la concurrence dans le secteur des paiements et des services bancaires, sa création a conduit au développement d’une nouvelle gamme de produits et de services. En outre, la directive PSD2 a établi un nouvel ensemble de normes pour les prestataires de services de paiement, y compris la réglementation concernant l’authentification des clients. Qu’est-ce que cela signifie ? Tant que les clients y consentent, les banques sont désormais obligées de partager leurs données avec des prestataires tiers (Third-party provider, TPP).

Cette décision a remanié l’ensemble de l’univers financier. Dans l’ordre des choses, cela signifie que les banques ne sont pas les seules à pouvoir fournir à leurs clients des produits financiers. L’univers des paiements s’est également ouvert aux fintechs, en grande partie en raison de ces changements en matière de réglementation et des nouvelles données à leur disposition. Pour cette raison, il y a plus de concurrence sur le marché que jamais auparavant, ce qui signifie que les banques doivent vraiment redoubler d’efforts pour conserver leur base de clients. En ayant une expérience client solide, elles seront en mesure de rester pertinentes et de fournir à leurs clients les meilleurs services pour leurs besoins.

L’expérience client hyper-personnalisée

La concurrence accrue axée sur l’open banking a entraîné la prolifération d’expériences client hyper-personnalisées, créées par des acteurs traditionnels comme les banques, ainsi que de nouveaux entrants du secteur, tels que les fintechs et les banques challengers. L’expérience client bénéficie du fait que toutes ces données soient utilisées, pour créer de nouveaux produits ou pour améliorer les produits existants.

Selon le NPS, les parcours personnalisés font plus que doubler la satisfaction des clients par rapport aux expériences génériques. En plus d’accroître la fidélité des clients, les clients satisfaits sont naturellement enclins à recommander des services de valeur à un ami. Par conséquent, les expériences client hyper-personnalisées rendues possibles par les données encouragent non seulement la fidélisation des clients, mais augmentent également les flux de revenus.

Les défis liés aux données

Bien que les données puissent aider les organisations à créer une expérience client exceptionnelle, il y a un côté obscur que nous ne devrions pas négliger. Selon Gartner, les “dirty data” peuvent coûter aux organisations en moyenne 15 millions de dollars de pertes annuelles.

La gestion de grandes quantités de données n’est pas la seule difficulté à laquelle les banques sont confrontées, il existe des préoccupations très réelles en matière de protection des données et de cybersécurité pour les banques et les clients. Bien que les banques soient responsables de la protection des données de leurs clients, les menaces en matière de cybersécurité ne font que croître. Pour cette raison, il existe des réglementations gouvernementales strictes en vigueur auxquelles les banques doivent se conformer, afin d’assurer la protection des consommateurs concernant la manière dont les informations des clients sont non seulement suivies, mais également utilisées par les institutions financières.

L’avenir de l’expérience client (CX)

Les faits sont là ! Les services bancaires axés sur les données ne sont plus seulement souhaitables, mais sont essentiels dans le but de créer une expérience client forte. Les solutions personnalisées encouragent la fidélité et la satisfaction des clients, ce qui favorise leur fidélisation et fait le bonheur de toutes les institutions financières.

Cependant, avant que les banques puissent utiliser les données pour créer de meilleurs parcours clients et en récolter les fruits, elles doivent mettre en place un système capable d’exploiter efficacement les données pour créer des informations, tout en préservant la sécurité des données de leurs clients. Pour cette raison, beaucoup choisissent de s’associer aux fintechs pour les aider à mieux traiter les grandes quantités de données dont elles disposent, d’une manière sécurisée et conforme aux dernières réglementations.

De cette manière, les services bancaires peuvent fournir aux clients des solutions personnalisées et sur mesure, pour répondre au mieux à leurs besoins financiers. Dans tous les cas, le client doit être gagnant. Avec les banques et les fintechs en concurrence pour offrir la meilleure expérience client, les clients ont désormais plus de choix que jamais pour choisir un prestataire qui comprend le mieux leurs besoins uniques.