C’est une période sans précédent pour les prêts hypothécaires. Les clients de l’ensemble du paysage financier ont des attentes différentes après la pandémie, et avec des taux d’intérêt bas et la valeur des avances hypothécaires brutes à leur plus haut niveau depuis 2007, offrir une expérience réactive, personnelle et automatisée pour tirer parti du marché est devenu essentiel pour les prêteurs.

Pour garder une longueur d’avance, les prêteurs hypothécaires doivent examiner les progrès de l’intelligence artificielle (IA), de l’apprentissage automatique (ML), de l’automatisation des processus par la robotique (RPA) et des API, et adopter une technologie hypothécaire qui les aidera au mieux à répondre aux besoins changeants des clients.

Dans notre dernier article, nous examinons cinq tendances technologiques qui sont exploitées dans ce contexte de fintech en mutation, et leur impact sur les prêteurs hypothécaires, l’expérience client et la croissance.

1. L’Open Banking augmente l’accès aux données financières

En 2018, la législation sur l’Open Banking est entrée en vigueur au Royaume-Uni, obligeant les banques à ouvrir leurs données de paiement à des tiers réglementés du choix de leurs clients, et augmentant les possibilités pour les PME, les start-ups et les acteurs du secteur de créer une nouvelle gamme de produits financiers.

Pour les prêteurs hypothécaires, l’Open Banking a un impact significatif sur la manière dont ils exercent leurs activités, en contribuant à réduire le nombre d’étapes nécessaires pour demander un prêt hypothécaire et en accélérant le processus de prêt. Il peut également augmenter la rentabilité en réduisant les coûts administratifs pour chaque application de prêt individuel, en réduisant le nombre de points de données devant être collectés et évalués manuellement.

Pour les courtiers en prêts, l’Open Banking automatise les correspondances entre les prêteurs et les demandeurs de prêts, en permettant l’accès à davantage d’informations pour prendre de meilleures décisions de prêt.

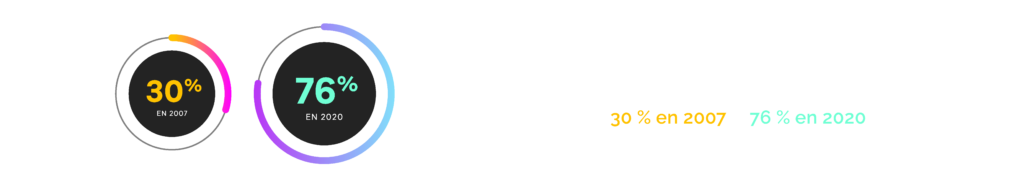

Au Royaume-Uni, l’Open Banking a permis d’accélérer le changement numérique qui a vu les services bancaires en ligne augmenter de 30 % en 2007, à 76 % en 2020. Plus de 3 millions de consommateurs et d’entreprises au Royaume-Uni utilisent désormais des produits bancaires ouverts, et le succès futur dans le domaine des prêts hypothécaires dépendra de la capacité des prêteurs à adopter et mettre en œuvre des outils bancaires ouverts pour améliorer l’efficacité, le service client et l’évolutivité.

2. L’automatisation des processus permet de gérer les tâches répétitives

Le secteur des prêts hypothécaires peut être orienté processus, mais de nombreux prêteurs ne sont toujours pas sûrs des avantages de l’adoption de nouvelles méthodes de travail automatisées.

Un rapport Zapier de 2021 sur l’état de l’automatisation des entreprises montre que neuf travailleurs intellectuels sur dix pensent que l’automatisation a amélioré la vie des gens sur leur lieu de travail, et que deux tiers d’entre eux recommanderaient l’automatisation aux autres entreprises.

Le crédit hypothécaire implique un grand nombre de tâches répétitives, avec un nombre considérable de documents, de formulaires et de directives de conformité qui doivent être traités avec précision, ainsi qu’une expertise intensive basée sur les connaissances de ses employés.

En adoptant la technologie hypothécaire et la transformation numérique, qui comprend la mobilité, l’analyse et le traitement sans papier, les prêteurs hypothécaires peuvent bénéficier des avantages suivants :

- Économie de temps

- Réduction des coûts

- Augmentation de la productivité

- Minimiser les erreurs

- Normalisation des processus

- Efficacité accrue

- Assurer la conformité

- Gestion efficace des documents

- Visibilité et transparence accrues des dossiers vérifiables

L’automatisation des processus d’entreprise peut être extrêmement bénéfique pour le secteur, en réduisant la charge de travail administratif des employés et en les libérant pour qu’ils puissent utiliser leurs connaissances, leurs compétences et leur expertise afin de mieux servir les clients.

3. Le big data et l’analyse améliorent la connaissance du client

Le Forum économique mondial estime que d’ici 2025, 463 exaoctets de données seront créés chaque jour à l’échelle mondiale, soit l’équivalent de 212 765 557 DVD par jour.

Les données et les analyses sont des outils cruciaux pour le marché financier d’aujourd’hui, et les prêteurs hypothécaires qui n’ont pas de stratégie définie en matière de données et d’analyses passent à côté d’opportunités pour accélérer la croissance, contrôler les coûts et atténuer les risques.

En devenant plus centrés sur les données, les prêteurs hypothécaires peuvent examiner les demandeurs de prêt à un degré beaucoup plus sophistiqué, ce qui permet de plonger dans les profils des clients à un niveau granulaire, grâce à des outils qui ne se contentent pas d’examiner les bases de données, mais aussi des informations supplémentaires telles que les tweets et les coupures de presse qui sont disponibles dans le domaine public.

En exploitant les sources de données puis en analysant les résultats, les prêteurs peuvent mieux comprendre ces clients, leur comportement financier et même la probabilité qu’ils respectent leurs remboursements. Cela a un impact direct sur la manière dont les prêteurs hypothécaires gèrent leurs comptes et peut également contribuer à la vente croisée et à la vérification de la fraude hypothécaire.

Plus une banque dispose de données, plus son processus décisionnel est éclairé. En analysant les tendances émergentes du marché et en identifiant les moyens d’améliorer la rentabilité grâce à l’analyse des données, les prêteurs peuvent être plus proactifs, plus efficaces et plus rapides.

4. Avantages de l’analyse des risques basée sur l’IA et le ML

L’IA et le ML rendent possibles d’énormes changements dans le secteur du crédit hypothécaire. Une enquête de Forbes a révélé que 55 % des dirigeants pensent que l’IA rendra leur entreprise, et l’industrie des prêts hypothécaires dans son ensemble, plus compétitive. Et 59 % disent que l’impact de l’IA sur l’industrie est désormais une priorité dans la prise de décision stratégique.

Des chatbots aux prévisions, en passant par l’évaluation du crédit, le ML peut aider les prêteurs à améliorer la précision, à réduire les coûts et à accroître l’efficacité en automatisant les tâches manuelles. S’il est utilisé pour la conformité des crédits, le ML doit être géré de manière spécifique, mais s’il ressemble à une boîte noire, incapable d’expliquer en termes humains les raisons d’une décision, des solutions avancées et de pointe pallient cet inconvénient.

Plus un prêteur hypothécaire en sait sur un emprunteur, mieux il peut évaluer sa solvabilité et la probabilité qu’il ne rembourse pas son prêt. La technologie hypothécaire peut contribuer à l’analyse du risque des demandes de prêt et à l’identification de la meilleure façon d’aborder le profil d’un client, à la prise de décisions plus précises et plus efficaces et à la rationalisation du processus décisionnel.

5. Les API contribuent à créer une expérience hypothécaire sans faille

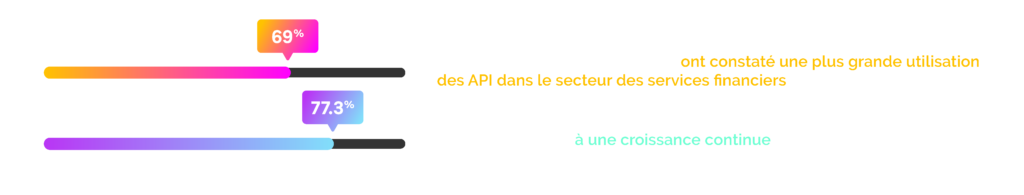

L’utilisation des API se développe à un rythme rapide dans tous les secteurs, et dans celui des services financiers en particulier. Selon l’enquête annuelle RapidAPI Developer, menée fin 2020, environ 69 % des personnes interrogées ont constaté une plus grande utilisation des API dans le secteur des services financiers en 2020 qu’en 2019, et 77,3 % s’attendent à une croissance continue en 2021.

Les API deviennent un outil crucial pour les prêteurs hypothécaires qui souhaitent garder une longueur d’avance sur leurs concurrents. Non seulement elles peuvent utiliser les API pour communiquer directement avec leurs clients, mais elles peuvent également être mises à la disposition de toutes les entreprises désireuses de développer une interface ou une connexion à leur produit ou service, ce qui permet d’apporter rapidement et efficacement des produits nouveaux et innovants au processus de prêt hypothécaire.

Les API diffèrent en termes de fonctionnalités et peuvent être développées pour interroger des données, mettre à jour une base de données ou fournir des fonctionnalités supplémentaires à une application logicielle, par exemple.

Les sociétés de crédit hypothécaire les utilisent désormais pour tirer parti de plusieurs solutions afin d’obtenir les fonctionnalités dont elles ont besoin, et créer un écosystème technologique qui prend en charge la communication automatique entre les systèmes. Ils peuvent également aider les prêteurs hypothécaires à utiliser différentes plateformes pour profiter des fonctionnalités qui répondent le mieux à leurs besoins.

L’un des principaux avantages des API est l’automatisation des flux de travail qu’elles permettent, ce qui contribue à réduire les erreurs, le nombre d’heures de travail et les coûts, tout en offrant aux emprunteurs un accès plus rapide aux relevés et aux informations sur les prêts. En choisissant la bonne plateforme qui permet l’intégration de plusieurs systèmes ou applications, les prêteurs hypothécaires peuvent offrir au client une expérience transparente tout au long de son parcours hypothécaire.

Comment nous pouvons aider

À l’heure de la transformation numérique, où les prêteurs hypothécaires sont confrontés à un défi commun de manque de temps et de ressources, l’amélioration de l’efficacité par la collecte et l’analyse des données, l’automatisation des processus et les systèmes technologiques liés est essentielle.

Chez Sopra Banking Software, nous comprenons l’interdépendance de ces cinq tendances technologiques, leur fonctionnement et la manière dont nous pouvons aider votre entreprise à les utiliser à son avantage. En adoptant les dernières technologies en matière de prêts hypothécaires, les banques peuvent accroître leur efficacité, réduire leurs coûts, améliorer la satisfaction de leurs clients et s’adapter avec succès aux changements futurs du secteur.

Regardez ce webinaire avec le PDG de Kensington Mortgages, Mark Arnold, pour découvrir comment ils ont tiré parti de notre plateforme hypothécaire.